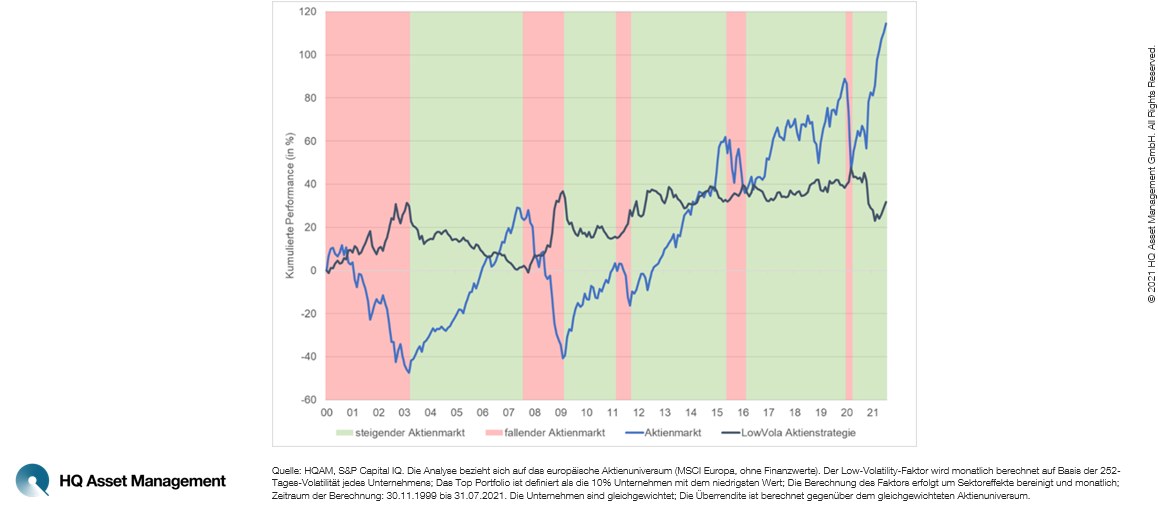

Über lange Zeiträume beeindruckt der Absicherungscharakter der Strategie: Fällt der Aktienmarkt, verliert die Low-Volatility-Strategie in der Regel weniger. In Phasen steigender Aktienmärkte gewinnt die meist in ähnlicher Höhe – oder lediglich etwas weniger. Investoren nutzen die wenig schwankenden Aktien daher gerne als Sicherung gegen fallende Märkte. Zu Recht?

Im August geht es beim HQAM-Faktor des Monats um Low Volatility.

Link zum PDF / deutsch

Link to PDF / English

Teilt man den Aktienmarkt für die letzten 20 Jahre in steigende und fallende Phasen auf, ergibt sich folgende durchschnittliche annualisierte Monatsperformance:

| Phase Aktienmarkt | Performance Aktienmarkt | Outperformance Low-Volatility-Strategie |

|---|---|---|

| Steigender Aktienmarkt | 19,1 % | –3,1 % |

| Fallender Aktienmarkt | –29,8 % | 12,5 % |

Das Problem

Investoren können nicht immer auf diese Faustregel setzen: Low-Volatility-Aktien lieferten in den fallenden Aktienmärkten der Jahre 2000-2003 und 2008-2009 zwar eine ordentliche Absicherung. Seit Anfang 2020 gab es aber drei Besonderheiten zu beobachten.

- Der Absicherungsgedanke hielt sich beim Corona-Crash im Februar/März 2020 in Grenzen.

- Die Low-Volatility-Strategie legte im Aufschwung des Sommers 2020 deutlich weniger zu als der Gesamtmarkt.

- In den vergangenen Monaten gewinnt die Low-Volatility-Strategie relativ zum Aktienmarkt, obwohl die Märkte selbst sehr stark gestiegen sind.

Über lange Zeiträume beeindruckt der Absicherungscharakter von „Low Vola“: Steigt der Markt, fällt die Faktorperformance und vice versa. Allerdings gibt es immer wieder Phasen, in denen die Strategie nicht aufgeht – ein Fall für die KI.

Die Lösung

- Auch wenn manche Strategien immer zu funktionieren scheinen: Die Finanzmärkte sind dynamisch und komplex, Gesetzmäßigkeiten ändern sich stetig.

- In unserer europäischen Aktienselektionsstrategie ist der Faktor Low Volatility regelmäßig ein wichtiger Faktor – allerdings nur einer unter vielen und auch nicht immer.

- Mit unserer dynamischen KI können wir neue Gesetzmäßigkeiten an den Märkten gut erkennen und ausnutzen.

Quellen: HQAM, S&P Capital IQ. Die Analyse bezieht sich auf das europäische Aktienuniversum (MSCI Europa, ohne Finanzwerte); Der Aktienmarkt ist der MSCI Europa. Der Low-Volatility-Faktor wird monatlich berechnet auf Basis der 252-Tages-Volatilität jedes Unternehmens; Das Top Portfolio ist definiert als die 10% Unternehmen mit dem niedrigsten Wert; Die Berechnung des Faktors erfolgt um Sektoreffekte bereinigt und monatlich; Der Zeitraum der Berechnung geht vom 30.11.1999 bis 31.07.2021. Die Unternehmen in den Portfolios sind gleichgewichtet; Die Überrendite ist berechnet gegenüber dem gleichgewichteten Aktienuniversum.

Die Übersicht unserer Faktor-des-Monats-Veröffentlichungen finden Sie hier. popup:yes

Bitte beachten Sie:

Die Vermögensanlage an den Kapitalmärkten ist mit Risiken verbunden und kann im Extremfall zum Verlust des gesamten eingesetzten Kapitals führen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die Wertentwicklung in der Zukunft. Auch Prognosen haben keine verlässliche Aussagekraft für künftige Wertentwicklungen. Die Darstellung ist keine Anlage-, Rechts- und/oder Steuerberatung. Alle Inhalte auf unserer Webseite dienen lediglich der Information.